Weitere Dollarstärke im Vorfeld der U.S. Inflationsdaten?

Heute richten sich alle Augen auf die U.S. Inflationsdaten um 14:30 Uhr. Die Verbraucherpreise werden mit einer Steigung im April erwartet und Investoren fragen sich, ob die steigende Inflation die Federal Reserve dazu zwingen könnte ihre Geldpolitik früher als geplant zu straffen. Offizielle Stimmen der Fed wiederholten zuletzt, dass es zu früh sei, um über einer Reduzierung der geldpolitischen Unterstützung zu debattieren. Die Diskussion über eine Straffung wird jedoch spätestens auf dem nächsten Treffen der Fed im Juni aufkommen, dann wenn auch neue Wirtschaftsprojektionen veröffentlicht werden. Daher könnte ein frühes Positionieren am Markt den U.S. Dollar womöglich bereits im Vorfeld stärken. Sollte die heutige Lesung hingegen schwächer ausfallen, könnten wir eine neue Rally in Risikoanlagen sehen.

Werfen wir einen Blick auf das technische Bild in beiden USD-Kreuzungen:

Zeit für eine Korrektur?

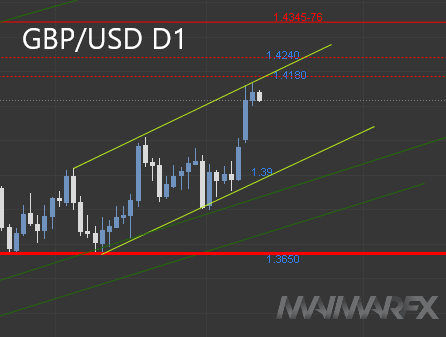

GBP/USD

Nachdem das Paar die obere Trendkanalbegrenzung zwischen 1.4150-1.4180 getestet hat, würde eine Korrektur jetzt keine Überraschung darstellen. Während wir die Chancen heute zugunsten der Bären bewerten, so wird es in diesem Paar wichtig sein unterhalb von 1.42 zu verbleiben um aktuelle Unterstützungen bei 1.40 und 1.39 zu testen. Ein Ausbruch oberhalb von 1.42 hingegen könnte möglicherweise zu einem Test des Februarhochs bei 1.4243 und einem Lauf bis 1.43 führen.

EUR/USD

In kürzeren Zeitrahmen sehen wir ein Doppeltes-Top Muster, welches im Falle eines Unterschreitens von 1.2120 aufkommende Bärendynamik prognostiziert. Ein tieferes Ziel befindet sich bei 1.2050. Damit der Euro in Richtung von 1.2250 steigen kann, bedürfte es hingegen erstmal einem Bruch oberhalb von 1.2185.

- Hier können Sie unseren Signal Service abonnieren

Wir wünschen gute Trades!

Der Inhalt des Beitrags spiegelt die persönliche Meinung des Autors wider. Dieser übernimmt für die Richtigkeit und Vollständigkeit keine Verantwortung und schließt jegliche Regressansprüche aus. Dieser Beitrag stellt keine Kauf- oder Verkaufsempfehlung dar.

Copyright © 2021 MaiMarFX.

Folgen Sie uns über die sozialen Medien: